Il Decreto Legge n.34 del Rilancio, pubblicato sulla Gazzetta Ufficiale, ha modificato e per certi versi rivoluzionato la disciplina delle detrazioni fiscali, introducendo il supercredito di imposta del 110% per interventi di isolamento dell’involucro edilizio, installazione di generatori a condensazione o pompa di calore oppure per lavori di protezione antisismica.

Come già era accaduto ad inizio gennaio 2020 per l’Ecobonus e soprattutto per il Bonus Facciate, le modalità di applicazione del nuovo incentivo hanno da subito destato alcuni dubbi e perplessità tra i professionisti incaricati di tradurle in pratica.

Precisiamo innanzitutto che la situazione è in divenire e sono attesi nei prossimi giorni i chiarimenti ufficiali dalla Agenzia delle Entrate e da Enea per fare luce sugli aspetti particolarmente critici della legge, come l’incremento di due classi energetiche, cosa è da considerarsi come “edificio” per redigere l’APE e quali sono i servizi da calcolare, la possibilità di includere negli interventi di isolamento anche le coperture, la definizione di condominio, ecc…

In attesa di prese di posizione ufficiali, in questo focus ci riproponiamo di rispondere alle perplessità più ricorrenti, per le quali è già disponibile una replica non suscettibile di interpretazioni arbitrarie. Ovviamente sarà nostra cura aggiornare ed integrare questa pubblicazione di pari passo agli sviluppi legislativi.

CHI PUÒ USUFRUIRE DELLA SUPERDETRAZIONE?

La risposta a questo quesito è contenuta nell’art. n.119, c. 9 del Decreto Rilancio:

[…] Le disposizioni contenute nei commi da 1 a 8 si applicano agli interventi effettuati: a) dai condomini;

b) dalle persone fisiche, al di fuori dell’esercizio di attivita’ di impresa, arti e professioni, su unita’ immobiliari, salvo quanto previsto al comma 10;

c) dagli Istituti autonomi case popolari (IACP) comunque denominati nonche’ dagli enti aventi le stesse finalita’ sociali dei predetti Istituti, istituiti nella forma di societa’ che rispondono ai requisiti della legislazione europea in materia di “in house providing” per interventi realizzati su immobili, di loro proprieta’ ovvero gestiti per conto dei comuni, adibiti ad edilizia residenziale pubblica;

d) dalle cooperative di abitazione a proprieta’ indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci.

È POSSIBILE OTTENERE IL SUPERBONUS PER UNA SECONDA CASA?

Nell’art. n.119, c. 10 del Decreto Rilancio viene precisato in merito agli aventi diritto al 110%:

Le disposizioni contenute nei commi da 1 a 3 non si applicano agli interventi effettuati dalle persone fisiche, al di fuori di attivita’ di impresa, arti e professioni, su edifici unifamiliari diversi da quello adibito ad abitazione principale.

Il Superbonus si applica quindi ai condomini, alle case popolari, alle cooperative di abitazione, alle abitazioni unifamiliari adibite ad abitazione principale e le seconde case parrebbero escluse.

Ma è proprio così?

Per sciogliere questo dubbio occorre per prima cosa comprendere cosa si intende per abitazione principale e per questo occorre fare riferimento alla definizione contenuta nel Testo Unico sulle Imposte e sui Redditi:

Per abitazione principale si intende quella nella quale la persona fisica, che la possiede a titolo di proprietà o altro diritto reale, o i suoi familiari dimorano abitualmente.

L’immobile invece è qualificato come prima casa al di là del concetto di residenza: al contribuente è richiesto che abbia la residenza nel Comune dove sorge l’immobile o che si impegni a trasferirla entro 18 mesi.

L’abitazione principale unisce nello stesso luogo:

- la dimora abituale

- la residenza anagrafica

La residenza anagrafica è l’indirizzo in cui una persona vive con stabilità e in cui deve essere reperibile, diversamente dal concetto di domicilio, che invece può essere anche in un luogo di lavoro.

Quindi la nostra abitazione principale è quella in cui dimoriamo materialmente, in cui risediamo; anche un edificio affittato a terzi può essere considerato abitazione principale per coloro che dimorano al suo interno.

LE SPESE LEGATE ALLA PROGETTAZIONE SI POSSONO DETRARRE?

Si, le spese legate alla progettazione sono considerate detraibili, infatti:

Decreto Rilancio, articolo n.119, comma 15

Rientrano tra le spese detraibili per gli interventi di cui al presente articolo quelle sostenute per il rilascio delle attestazioni e delle asseverazioni di cui ai commi 3 e 13 e del visto di conformita’ di cui al comma 11.

POSSO UTILIZZARE LA CESSIONE DEL CREDITO E LO SCONTO IN FATTURA ANCHE PER GLI ALTRI BONUS FISCALI?

Si, il Decreto Rilancio nell’art. 121, prevede la possibilità di utilizzare i meccanismi di cessione del credito e sconto in fattura anche per gli altri incentivi fiscali come Bonus Casa, Ecobonus, Bonus Facciate e Sismabonus.

Decreto Rilancio, articolo n.121, comma 2

In deroga all’articolo 14, commi 2-ter, 2-sexies e 3.1, e all’articolo 16, commi 1-quinquies, terzo, quarto e quinto periodo, e1-septies, secondo e terzo periodo, del decreto legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n.90, le disposizioni contenute nel presente articolo si applicano per le spese relative agli interventi di:

a) recupero del patrimonio edilizio di cui all’articolo 16-bis, comma 1, lettere a) e b), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917;

b) efficienza energetica di cui all’articolo 14 del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90 e di cui ai commi 1 e 2 dell’articolo 119;

c) adozione di misure antisismiche di cui all’articolo 16, commi da 1-bis a 1-septies del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, e di cui al comma 4 dell’articolo 119;

d) recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, di cui all’articolo 1, comma 219, della legge 27 dicembre 2019, n. 160;

[…]

Superbonus per le riqualificazioni energetiche

SE INSTALLO SOLO UN IMPIANTO FOTOVOLTAICO POSSO OTTENERE LA DETRAZIONE AL 110%?

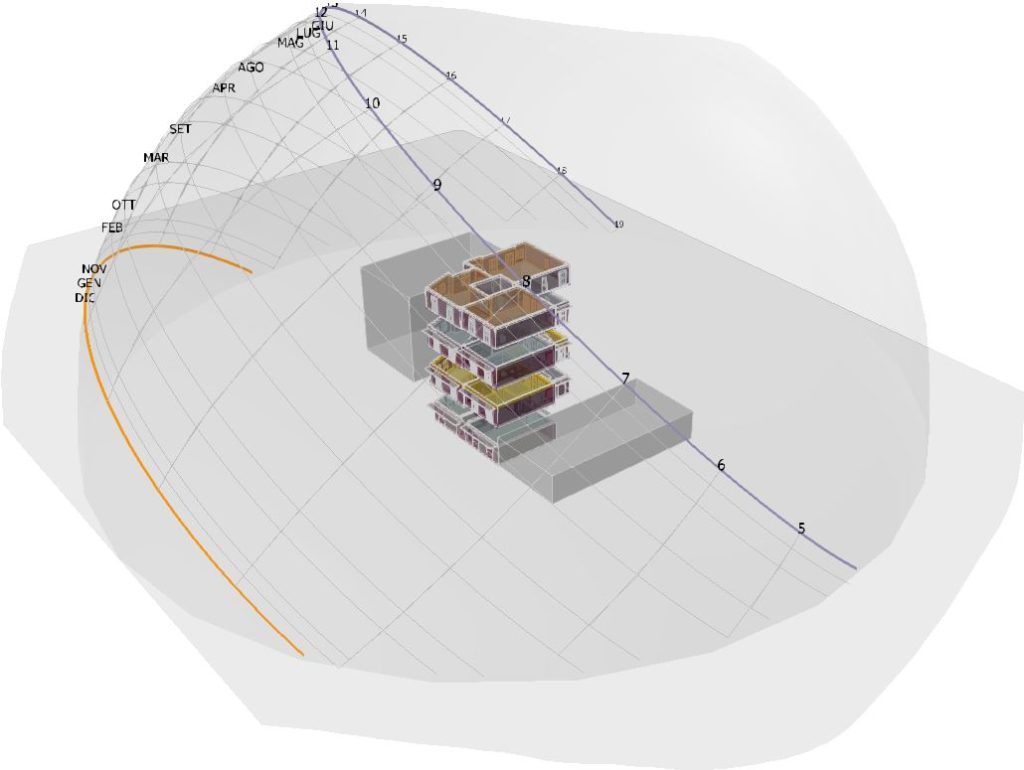

La risposta immediata a tale domanda è no, non è possibile. Il fotovoltaico può essere abbinato ad uno dei tre interventi trainanti descritti nell’articolo n.19 del Decreto Rilancio e contribuire a raggiungere la performance richiesta con il salto di due classi energetiche, ma non può accedere al superincentivo del 110% se realizzato come unico intervento.

Decreto Rilancio, art. n.119, comma 2

L’aliquota prevista al comma 1, alinea, si applica anche a tutti gli altri interventi di efficientamento energetico di cui all’articolo 14 del citato decreto-legge n. 63 del 2013, convertito, con modificazioni, dalla legge n. 90 del 2013, nei limiti di spesa previsti per ciascun intervento di efficientamento energetico previsti dalla legislazione vigente e a condizione che siano eseguiti congiuntamente ad almeno uno degli interventi di cui al comma 1.

Prospetto riassuntivo dei lavori di miglioramento energetico previsti dal Superbonus Prospetto riassuntivo dei lavori di miglioramento energetico previsti dal Superbonus

L’articolo qui sopra riportato permette di sfatare anche l’errata convinzione, diffusasi immediatamente dopo l’uscita del decreto, che per raggiungere il 110% è obbligatorio installare dei pannelli fotovoltaici: è possibile farlo, ma non è strettamente necessario per ottenere l’incentivo.

Tra l’altro, l’installazione di un impianto fotovoltaico meriterebbe anche un’analisi ulteriore per valutare quale potrebbe essere il suo abbinamento vincente: sicuramente con una caldaia a condensazione in cui andrebbe a coprire solo il consumo elettrico degli ausiliari potrebbe incidere relativamente….invece abbinato ad una pompa di calore elettrica il suo peso specifico aumenterebbe!

COME POSSO AVERE UNA DETRAZIONE DEL 110% ANCHE PER LA SOSTITUZIONE DEI SERRAMENTI?

Per potere usufruire della detrazione al 110% anche per la sostituzione dei serramenti è necessario eseguire uno tra i tre macro-interventi previsti dalla legge (l’elenco dei lavori possibili è riportato nella tabella precedente). A questo punto se decidessi di sostituire anche i serramenti, la spesa relativa potrebbe essere recuperata con il 110% del Superbonus.

NEL CASO DI DEMOLIZIONE E RICOSTRUZIONE, PER OTTENERE IL SUPERBONUS OCCORRE MIGLIORARE L’EDIFICIO DI DUE CLASSI?

No, è sufficiente ricadere nelle condizioni di applicabilità del Sismabonus per i casi di miglioramento della Classe di Rischio.

Più in generale per il Superbonus i lavori di mitigazione del rischio che vengono eletti all’aliquota del 110% sono tutti quelli previsti dall’art. 16 della Legge 90 del 2013 e citati al comma 4 dell’art. 119 del Decreto Rilancio. Tutti i lavori quindi realizzati su un edificio in ambito di ristrutturazione edilizia e di recupero edilizio per il miglioramento sismico e che portino ad aliquote di detrazione fiscale dal 50% all’85% rientrano nelle condizioni di applicabilità del Sismabonus e quindi anche del Superbonus.

La demolizione e ricostruzione in particolare è riferita al comma 1-quater dell’art.16 della Legge 90 del 2013, ed è prevista l’applicabilità del Sismbonus per i casi di miglioramento della Classe di Rischio, sia che il passaggio sia di una classe che di due.

Questo concretamente vuol dire che il Superbonus è raggiungibile attraverso una valutazione dell’edificio da demolire sia con il metodo Semplificato (se l’edificio è in muratura) che con il metodo Convenzionale.

PER AVERE IL SISMABONUS AL 110% BISOGNA PRODURRE QUALCHE DOCUMENTO PARTICOLARE?

È necessario produrre la documentazione prevista per il Sismabonus. Per richiedere il Superbonus al 110% è necessario infatti produrre l’asseverazione secondo il Decreto Ministeriale n. 58 del 2017, come modificato dal Decreto Ministeriale n.24 del 2020.

Nello specifico è necessario consegnare l’allegato B del DM 58/2017, come modificato dal DM 65/2017, e tutto quanto in esso previsto, ecco una sintesi della documentazione:

- relazione illustrativa dell’attività conoscitiva svolta e dei risultati raggiunti

- progetto esecutivo degli interventi strutturali, relazione di calcolo degli interventi strutturali

- relazione illustrativa dell’attività conoscitiva svolta e dei risultati raggiunti, inerenti la valutazione post intervento, Allegato B del 58/2017.